Depuis l’annonce de l’article 153 de la Loi de Finances 2020, ICD International a l’honneur de participer aux différents ateliers animés par la DGFIP (Direction générale des Finances publiques). Ces ateliers détermineront les modalités techniques et opérationnelles de l’application du décret. Nous avons le plaisir de vous rendre compte des avancées en la matière suite au cinquième atelier de travail sur le e-reporting effectué au mois de Mai 2021.

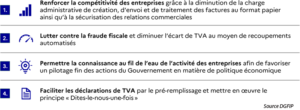

Définition et objectifs :

Le e-reporting correspond à la transmission des données de transactions réalisée par un assujetti à l’administration fiscale, sans transfert au client.

Cela vise les opérations ne donnant pas lieu à facturation et/ou entre non-assujettis.

L’objectif principal du e-reporting vise au pré-remplissage des déclarations de TVA et de la lutte contre la fraude.

La France s’inscrit dans une démarche mondiale. Certains pays ont déjà mis en place ce système comme le Portugal, l’Espagne, la Russie, l’Italie,…

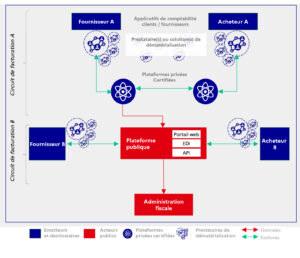

Schéma général et principe:

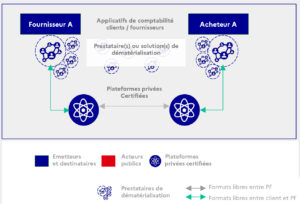

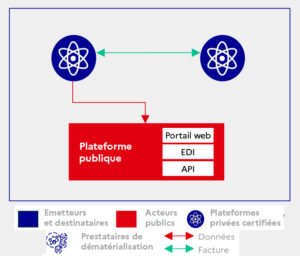

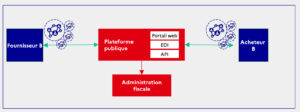

L’e-reporting peut être déposé, quelle que soit sa forme :

- soit directement sur la plateforme publique (e-reporting direct) ;

- soit par l’intermédiaire d’une plateforme privée qui adressera les données à la plateforme publique.

Ensuite, ces données sont collectées par la plateforme publique dont le flux de données alimentera les applications de l’administration fiscale en vue du pré-remplissage des déclarations de TVA et de lutte contre la fraude.

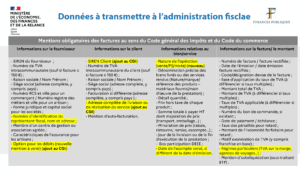

Quelles données devront être transmises obligatoirement?

Si vous êtes fournisseur :

- Livraisons de biens et prestations de services (PS) intracommunautaires (au sein de l’UE) ;

- Exportations de biens et PS réalisées au profit d’entreprises hors UE ;

- Les opérations vers les collectivités d’outre-mer (nb : les opérations avec les DOM seront dans le e-invoicing).

Si vous êtes client/acheteur :

- Les acquisitions intracommunautaires de biens et de services – réalisées en France ou non ;

- Les acquisitions de biens et de services à des opérateurs hors UE (hors importations) – situées en France ou non.

Cas particulier lié au territoire français de TVA (France et Monaco = territoire unique en matière de TVA) : les opérations à destination de / en provenance de Monaco devraient être intégrées dans l’e-reporting.

Les opérations exclues du e-reporting

Les importations

- Les opérations réalisées par une personne morale non assujettie telles qu’une association à but non lucratif et les opérations entre non-assujettis

- Les opérations exonérées et dispensées de facturation visées par les articles 261 à 261 E du CGI (formation, activités médicales, certaines opérations financières et bancaires…).

Quelles seront les modalités de transmissions et de fréquence du E-reporting en B2B ?

En fonction du canal de transmission, les données à transmettre vont différer. En matière de B2B international, une facture est obligatoire.

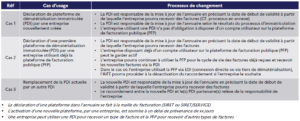

Comme pour le e-invoicing, le e-reporting suit le même circuit. La transmission des données peut s’effectuer d’une part via la plateforme privée certifiée qui, elle même, le transmettra ces données à l’administration fiscale. Autrement, elle peut les envoyer directement à la plateforme publique.

De même, les données à transmettre sont identiques à celles du e-invoicing. En effet, les règles de facturation françaises s’appliquent aux deux. Toutefois, une différence s’opère sur la limite du n° identification client. Elle ne s’effectuera pas sur le SIREN, mais le n° de TVA intracommunautaire pour les clients au sein de l’UE et le n° de registre national pour les opérateurs hors UE.

Attention : Le e-reporting ne remplace pas la déclaration d’échanges de biens et de services (DEB/DES).

A la différence de l’Espagne qui a choisi un modèle d’e-reporting uniforme, la France opte pour une fréquence de transmission adaptée à l’activité de l’entreprise, c’est-à-dire en fonction de son régime d’imposition. Toutefois, cette flexibilité n’empêche pas d’atteindre l’objectif du pré-remplissage des déclarations TVA.

Pour les entreprises au régime réel normal :

- un reporting hebdomadaire dans les 4 jours suivant la fin de la semaine.

Pour les autres entreprises (micro-entrepreneurs, régime de la franchise en base, régime simplifié (RSI)) :

- un reporting mensuel dans les 7 jours suivant le dernier jour du mois.

Modalités pour le B2C ou les personnes morales ou non assujetties

D’une part, les commerces visant le B2C devront déposer sur la plateforme publique en format structuré le ticket Z. Ce dernier récapitule les transactions quotidiennes globales des opérations par mode de paiement.

D’autre part, l’entreprise émettant des factures utilisera le même canal de transmission à l’administration que pour les factures B2B (sans transmission au client).

Enfin, si une entreprise non équipé informatiquement devra envoyer certaines informations via une saisie sur portail ou via l’envoi de fichiers formatés par opération. Elles comprendront le taux de TVA, le montant de TVA, le motif d’exonération le cas échéant, la devise si elle diffère de l’euro et l’identifiant client.

ICD International reste à votre disposition pour tout complément d’informations sur les modalités techniques d’application de cette loi.

Nos experts mettent en place des audits à l’ensemble de nos clients désireux d’évaluer et d’anticiper les éventuels changements afin d’être en règle avec la législation future.

Les 3 axes définissant les formats autorisés par la DGFIP

Les 3 axes définissant les formats autorisés par la DGFIP